Как выбрать время для открытия позиций?

Правильный выбор времени для открытия позиции, и ее ликвидация. Очень сложная задача, которая требует большого внимания, терпения и, к сожалению, довольно существенного опыта от трейдера.

|

Время и особенности торговли. Важность выбора времени.

|

Рынок имеет три основных характеристики, которые торговец должен учесть: уровень, направление и выбор времени. Торговля - искусство того, чтобы быть в правильном месте в нужное время, то есть на правильной стороне рынка. Мы уже хорошо обсудили, как определить правильное место для того, чтобы войти в рынок и делать это в правильном направлении. Теперь необходимо поговорить о факторе выбора времени. Поскольку рыночные события развиваются не только в месте, но также и во времени, необходимо принять во внимание полную картину, в любой момент открытия или ликвидации позиции. Выбор времени - чрезвычайно важный фактор в торговле, и ощущение выбора времени - существенный компонент успеха торговца в искусстве рынка. |

Правильный выбор времени для открытия и ликвидации позиции - очень сложная задача и требует большое внимание, терпения и, к сожалению, довольно существенный опыт от торговца.

Таким образом, позиции открывается в направлении текущего рыночного движения в момент, когда рынок формирует новый "Пик", или "Впадину" дня, что дает торговцу некоторое статистическое преимущество. Это особенно верно, когда рынок просто не имеет достаточного количества времени, чтобы завершить ежедневный торговый диапазон до конца торгового дня.

Обычно, для опытного трейдера не очень трудно более или менее точно определить торговые уровни, но временной прогноз такого случая довольно труден или невозможен. Ошибки в точном прогнозе являются настолько большими, что они часто заставляют трейдера преждевременно ликвидировать потенциально очень выгодную позицию, или держать позицию дольше, чем необходимо. Позиция с плавающим стоп-лоссом часто ликвидируется в то время, когда она закрывается самым большим допустимым стоп-лоссом прямо перед поворотом в нужном направлении.

Однако, связь между амплитудой рыночных колебаний и ее направлением также существует, и знание некоторого общего правила, связанного с выбором времени, может помочь трейдеру в выборе правильного места в нужное время. Кроме того, поскольку рынок открыт 24 часа в день, весьма естественно, что трейдер не способен к наблюдению за ним постоянно. Следовательно, необходимо организовать рабочие часы так, чтобы его присутствие на рынке совпало бы с периодами лучшей деятельности и принесло максимально возможный эффект. Для этих целей важно понимать, как время и рыночное пространство связаны вместе.

Рынок должен закончить свой средний дневной торговый диапазон. Поэтому расстояние между "Пиком" и "Впадиной" каждого следующего дня может быть спрогнозировано заранее с некоторой точностью.

Это утверждение - один из основных трех постулатов философии моего метода торговли. Этот факт имеет прямое отношение к внутридневной спекулятивной торговле, и некоторые из моих шаблонов торговли построены на ее основании.

Действительно, эта особенность рынка твердо соединяет "место" и "время". Если Вы берете в счет инерцию рынка, такой подход позволит Вам более эффективно определять уровни открытия и ликвидации ваших позиций, и производить сделки в нужное время.

Чтобы открыть новую позицию, я использую “остановки входа”, чтобы не тратить впустую время на попытке разместить мой заказ по рыночной цене. Вообще, такая тактика очень хороша, так как рынок часто ускоряется в момент установления нового ежедневного "Пика" или "Впадины".

Эта тактика торговли очень эффективна, когда:

• Торговля производится в период наибольшей активности рынка;

• Валюта, выбранная для торговли, имеет наибольший средний дневной диапазон;

• Позиция открывается в направлении текущей промежуточной тенденции;

• Установление новых "Пиков" или "Впадин" совпадает с прорывом важного технического уровня;

• Недостаточно времени до конца торгового дня, чтобы средний минимальный диапазон, типичный для данной валюты, был все же сформирован.

Последний пункт особенно интересен трейдеру, так как дает ему статистически выгодную позицию. Описанная ситуация увеличивает возможность брать прибыль, и в то же самое время позволяет Вам вычислять точку ликвидации позиции. Позиция может быть закрыта в то время, когда рынок достигает среднего диапазона, или может быть сохранена до конца дня и закрыта непосредственно перед окончанием торгового дня. Во втором случае, внутридневная прибыль часто более существенна, так как рынок часто превышает минимум своего дневного диапазона.

Циклические изменения в рыночные периоды деятельности.

Сформирован диапазон. Я наблюдал много подобных циклов почти каждый день, когда, не только USD/JPY но также и USD/CHF, USD/EUR и Cable сформировали свой ежедневный торговый диапазон.

Долгосрочное наблюдение за рынком позволило мне определять некоторые другие законы, имеющие прямое отношение к выбору времени торговли. Эти законы значительно более важны для краткосрочной торговли, чем для позиционной. Только внутридневная торговля наиболее подвержена влиянию выбора времени, и требует применения различной тактики торговли в зависимости от момента открытия или ликвидации позиции.

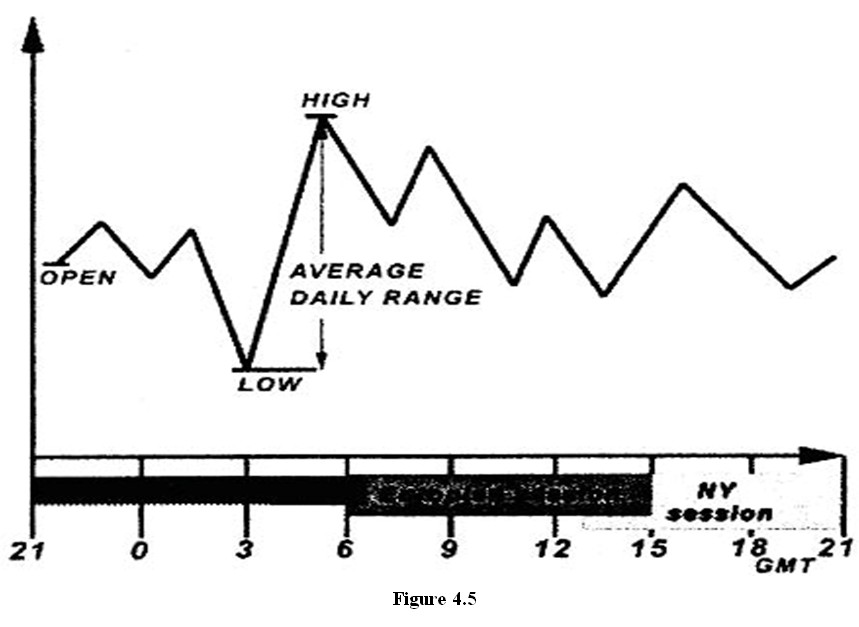

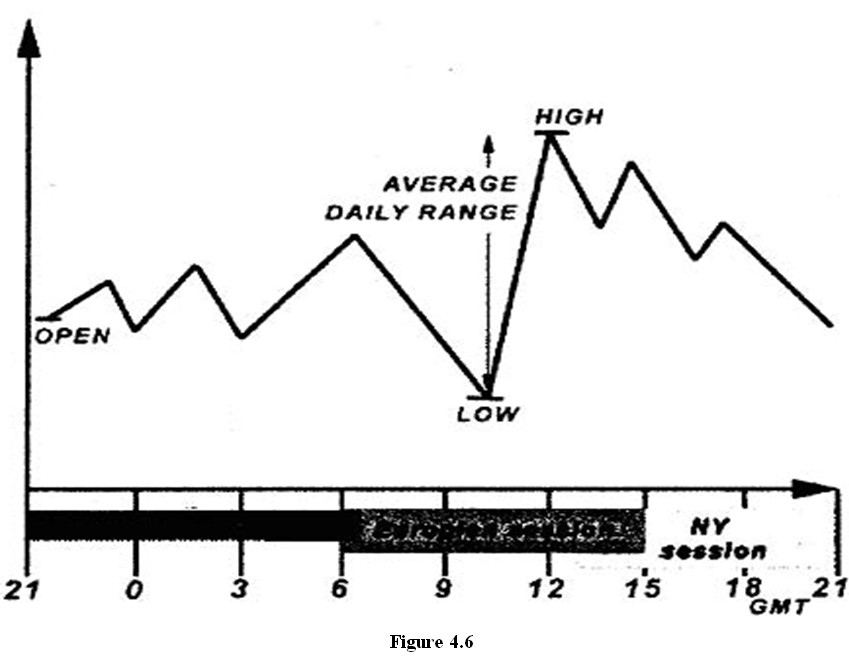

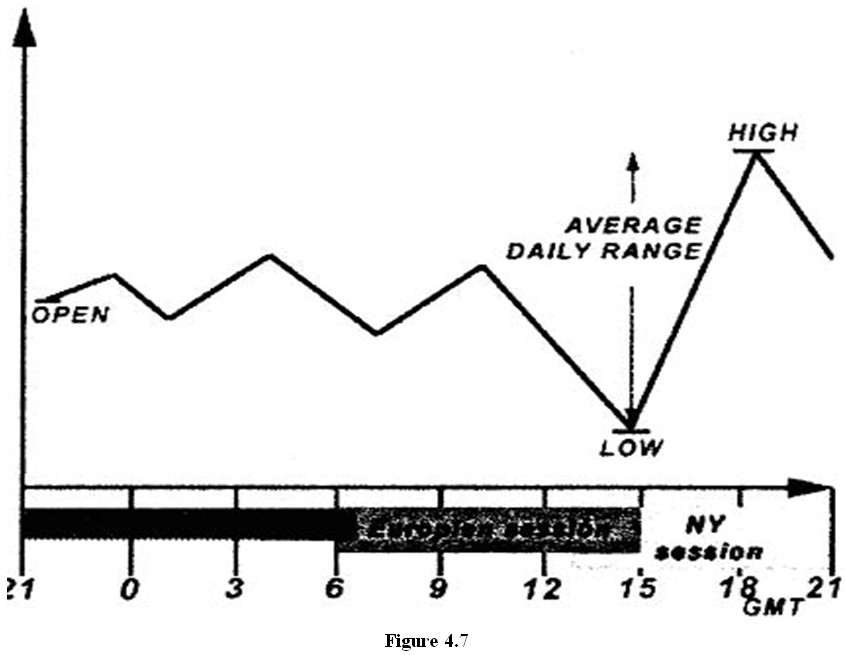

Во-первых, я хотел бы, чтобы Вы обратили внимание на периодически изменяющийся характер рыночного поведения. Деятельность рынка и внутридневной торговый диапазон не скоординированы. Изменения в рыночной деятельности происходят циклически. Они характерны смещением периодов увеличенной и уменьшенной деятельности в 24-часовом масштабе дня торговли в течение многих последовательных дней. Например, были циклы, в которых весь ежедневный диапазон торговли был закончен в период одной рабочей сессии. Например, ежедневное завершение диапазона в течение ограниченного времени характеризуется формированием вершины и впадины целого дня в течение одной из трех основных сессий: азиатской, европейской или Нью-Йоркской. Это означает, что "Вершина" и "Впадина" в течение торгового дня были сформированы не более чем за 8 часов, а в остальной части торгового дня рынок двигался уже внутри диапазона, сформированного в течение азиатской сессии.

Иногда, подобные циклы очень заметны, а иногда - менее очевидны. Их разнообразие огромно. Из того большого числа различных циклов, которые встречаются при торговле основными валютами, следующие являются самыми важными:

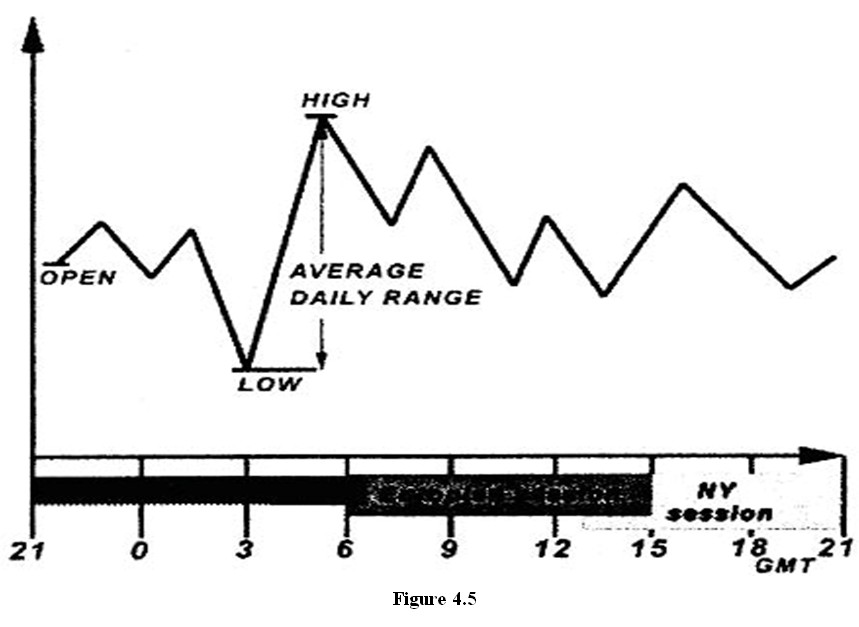

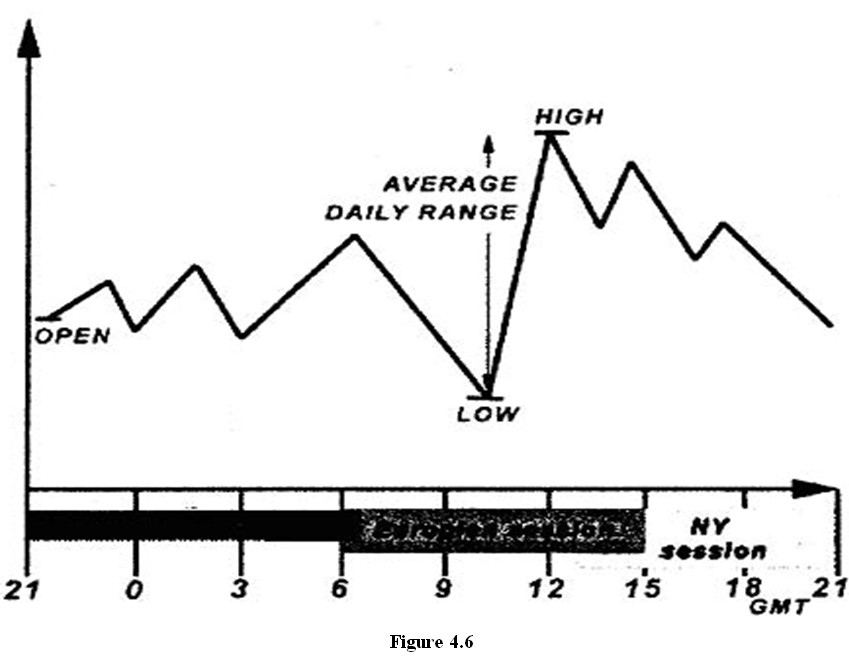

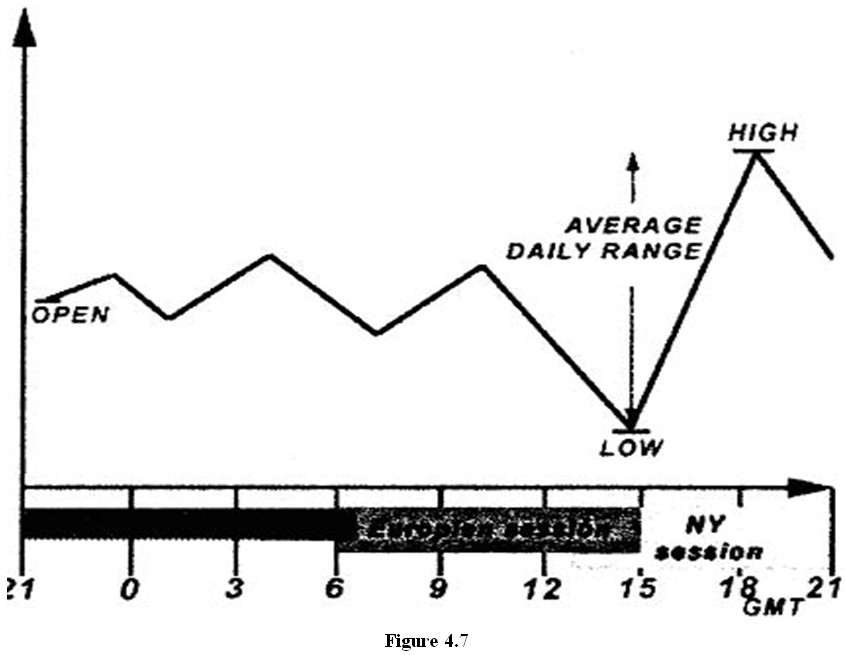

• Рынок сформировал свой ежедневный диапазон в течение одной сессии (Фигуры 4.5-4.7);

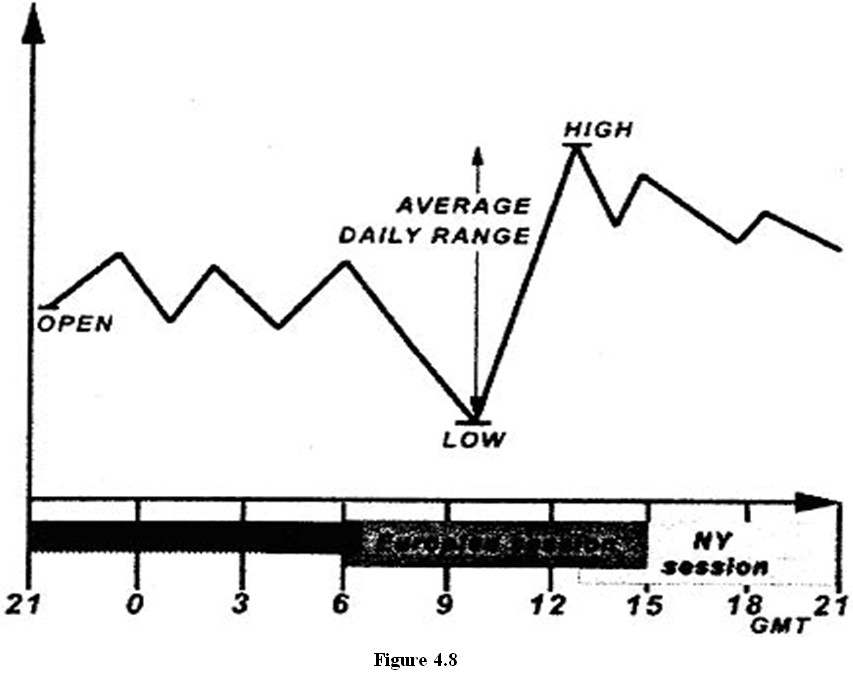

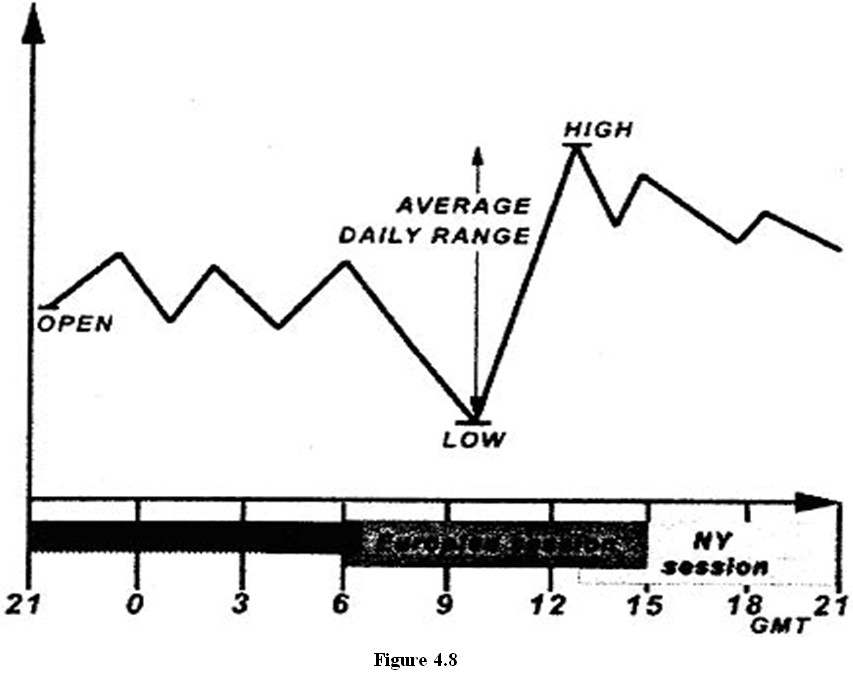

• Непосредственно перед Нью-Йоркской сессией (за 10-20 минут до ее начала) рынок сформировал вершину или основание ежедневного диапазона и до конца торгового дня двигался в уже сформированном диапазоне (Фигура 4.8);

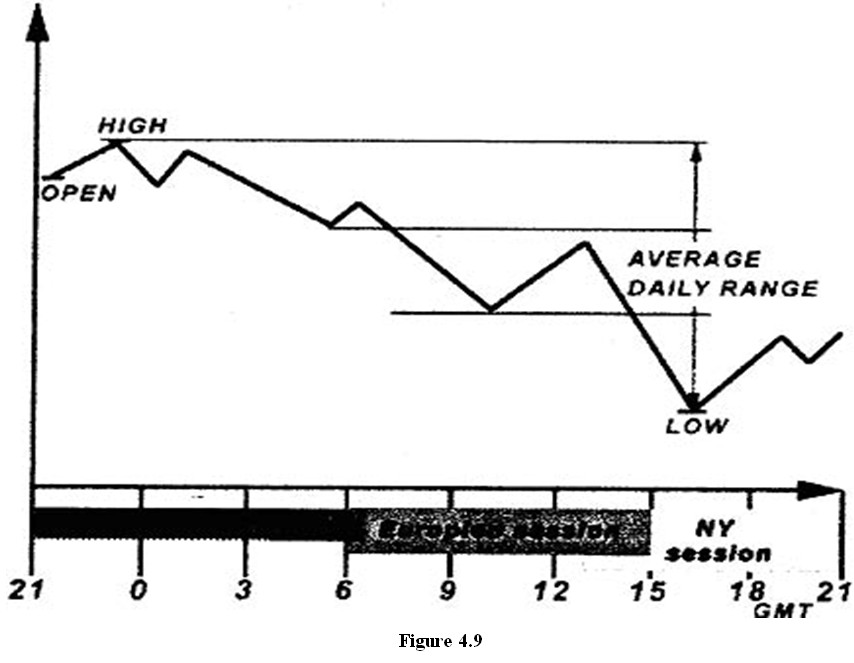

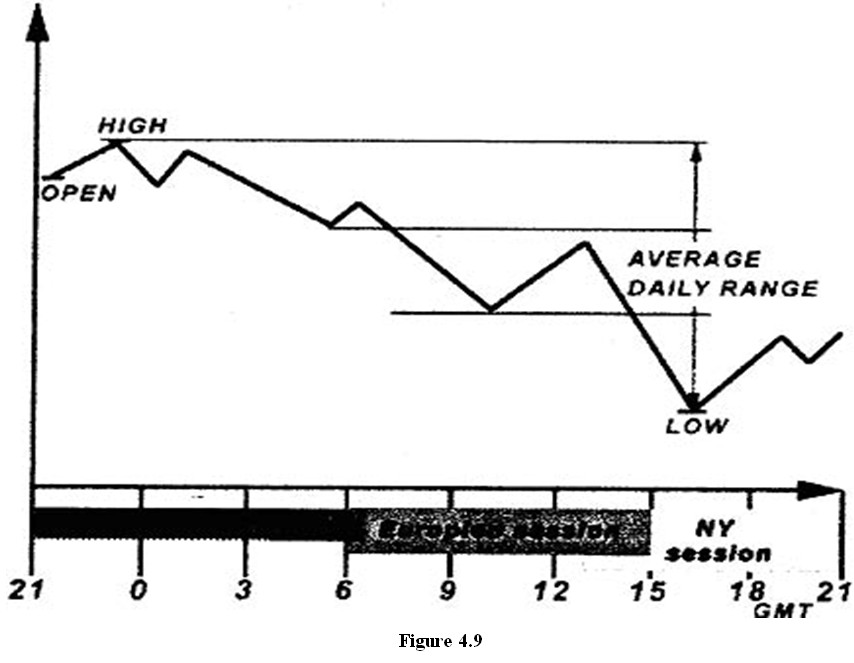

• Ежедневное формирование диапазона происходило в течение всех сессий, а в течение каждой сессии рынок расширял предыдущий диапазон на 1/3 размера ежедневного диапазона в одном или другом направлении (Фигура 4.9);

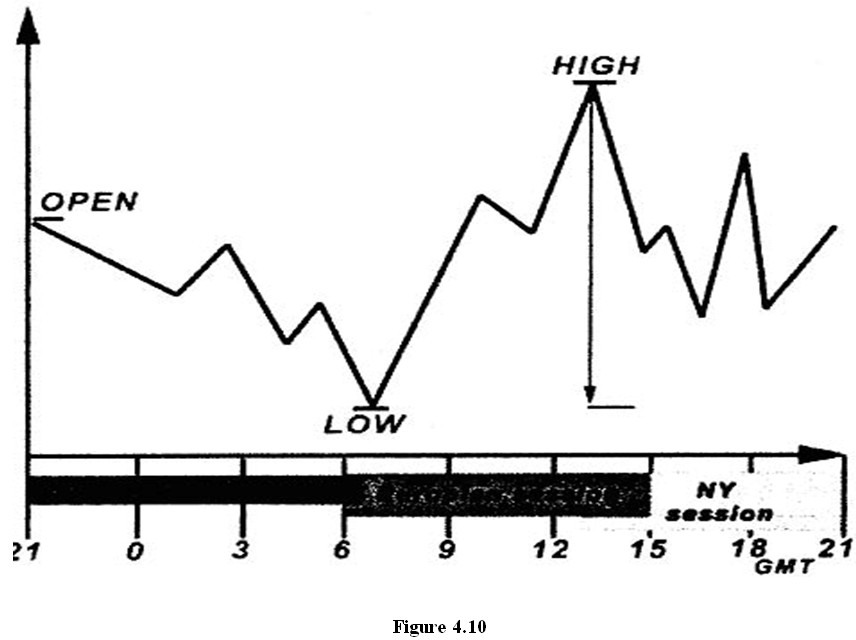

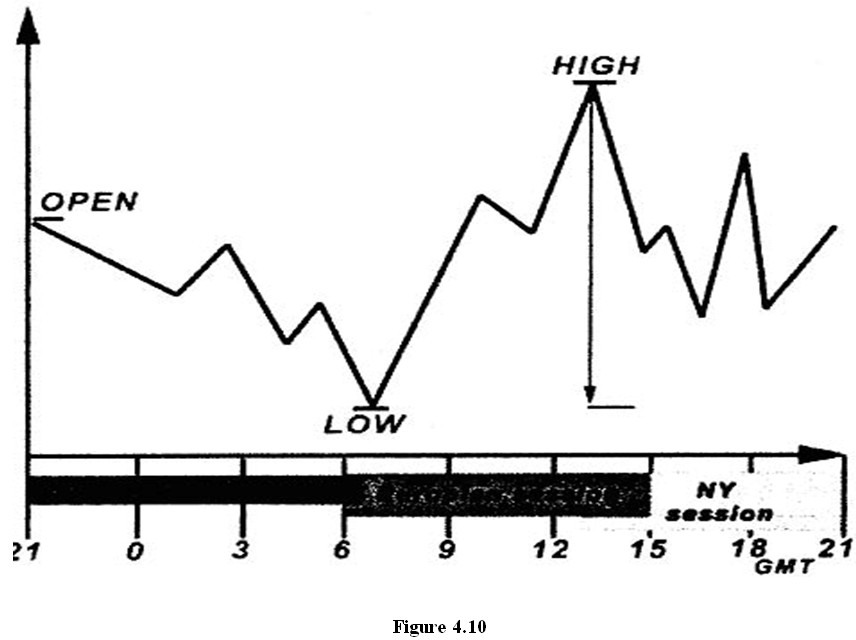

• Рынок полностью сформировал свой ежедневный диапазон к концу европейской торговой сессии и торговал в уже сформированном диапазоне всю остальную часть дня (Фигура 4.10);

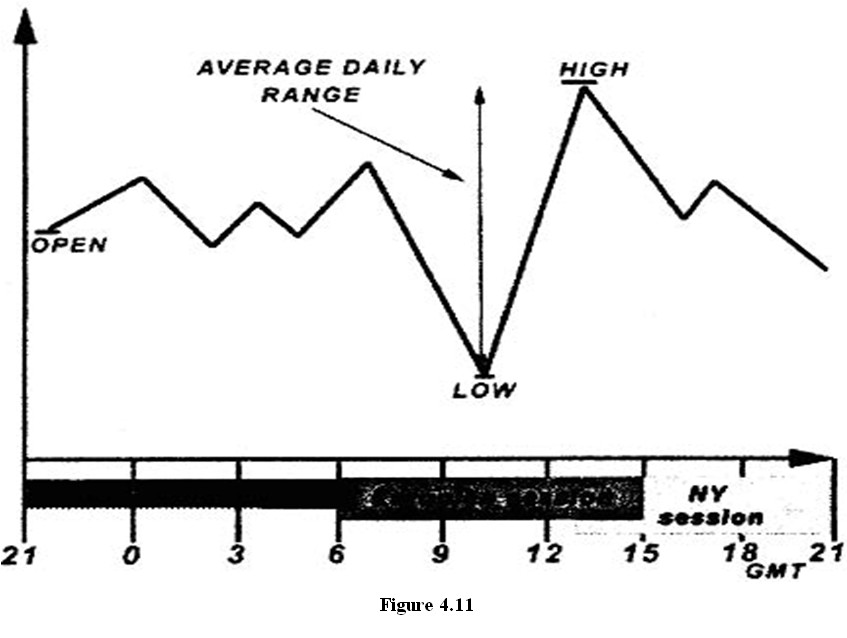

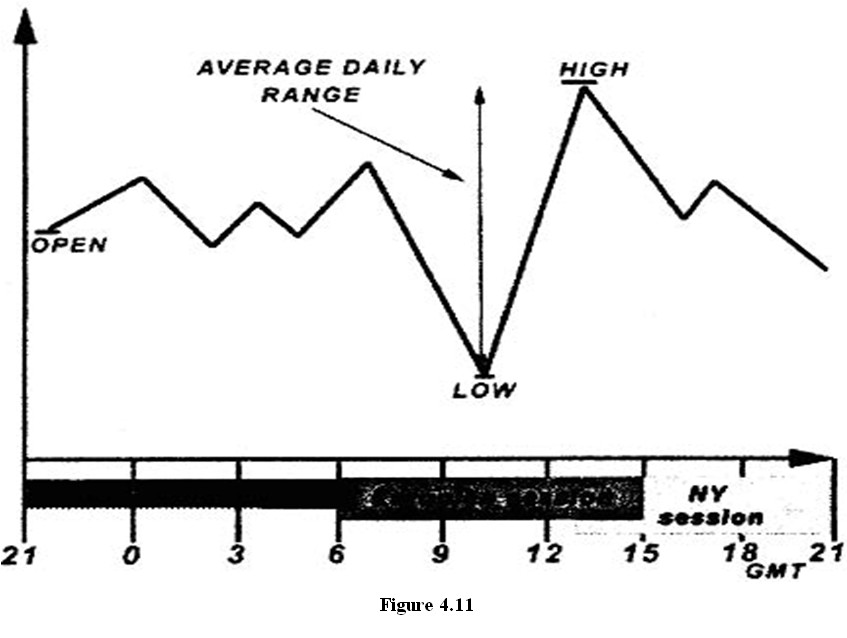

• В течение 3-х часов до окончания европейской сессии рынок почти удвоил свой торговый диапазон (Фигура 4.11);

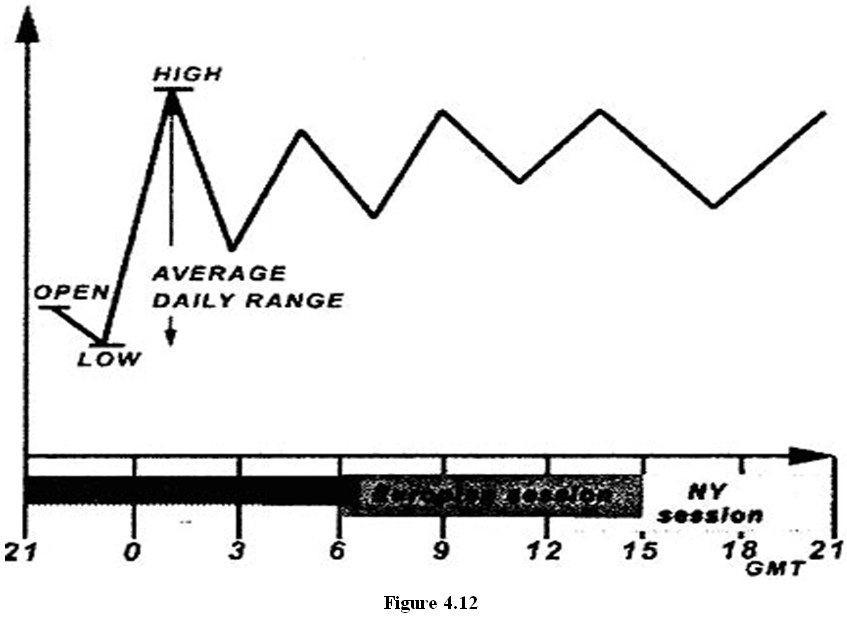

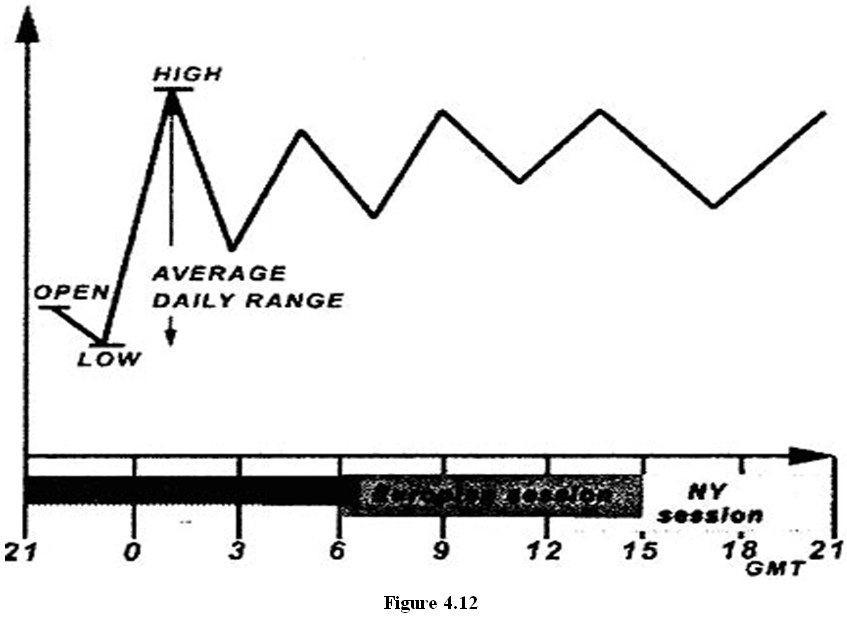

• Рынок полностью сформировал свой ежедневный диапазон в течение 3-4 часов с открытия дня и затем торговал только в уже сформированном диапазоне (Фигура 4.12);

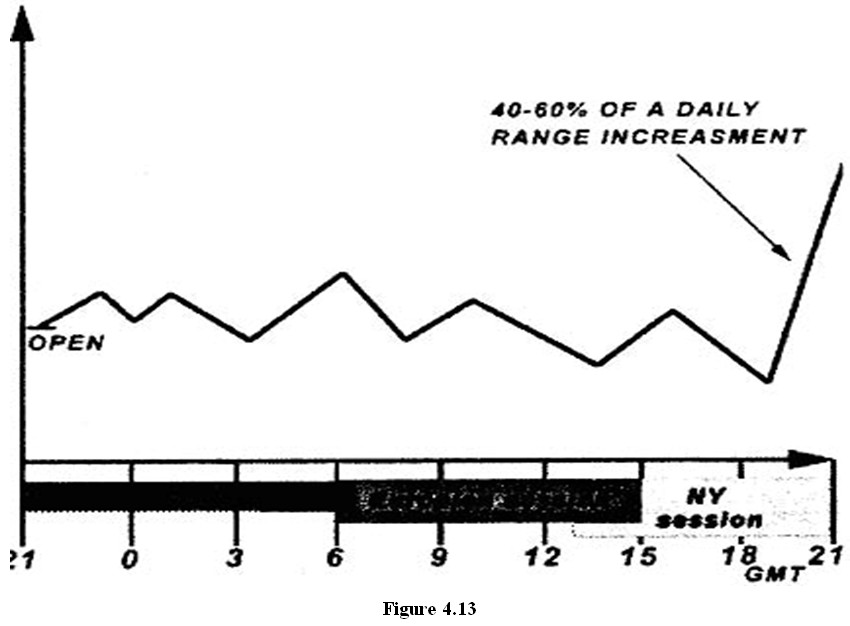

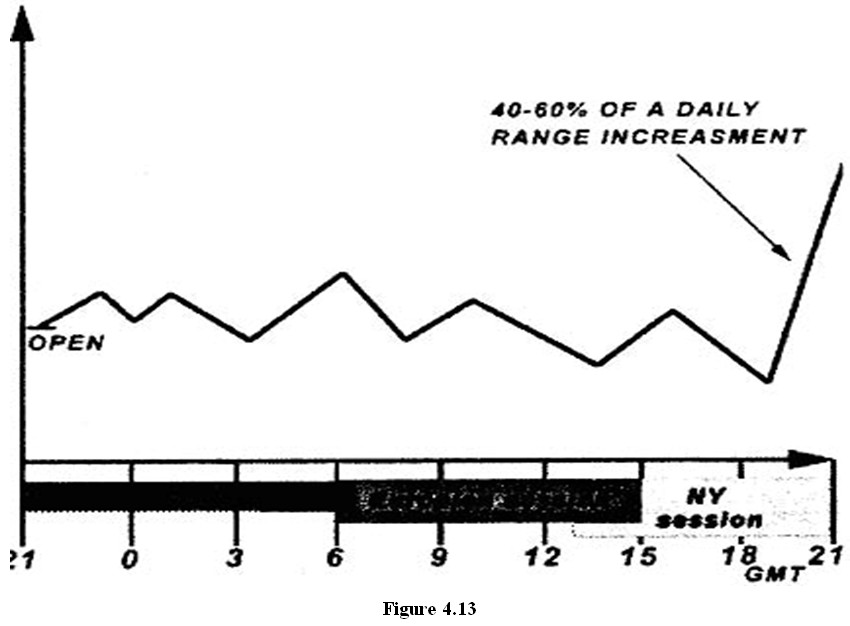

• Рынок значительно (40-60 %) увеличил свой ежедневный диапазон в необычное время торгового дня, то есть в период между 3-5 p.m. NY time (8-10 p.m. GMT) (Фигура 4.13).

Фигуры 4.5 – 4.13. Эти рисунки иллюстрируют различные рыночные образцы в их отношении к вопросам времени. Как Вы знаете, выбор времени - очень важная проблема в искусстве торговли, и способность идентифицировать часто изменяющиеся поведенческие рыночные циклы может быть полезна для торговца.

Есть еще большое число других циклов рыночной активности, но все эти варианты невозможно описать. Поскольку можно идентифицировать данные циклы, трейдер имеет намного более точную оценку вероятности рыночного движения в течение следующего периода времени в одном или другом направлении, что позволяет разумно планировать время торговли. Когда трейдер обнаруживает эту регулярность, она позволяет ему менять график присутствия на рынке, избегая периодов пониженной активности, и участвовать в высоких колебаниях амплитуды. Некоторые циклические законы даже позволяют торговать автоматически, помещая предварительные остановки и лимиты на некоторых установленных ценовых уровнях.

К сожалению, невозможно предсказать конец одного цикла и начало нового, а также изменения в рыночном поведении. Может быть много разновидностей циклов, но одна или несколько отличительных особенностей могут характеризовать всех из них типично. Есть общие периоды увеличенной и уменьшенной активности, и некоторого подобия в последовательности внутридневных колебаний в течение всех циклов. Такие же циклы формируются в течение от нескольких недель до нескольких месяцев, и трейдер почти всегда имеет достаточно времени не только, чтобы идентифицировать изменения в характере рыночного поведения, но также и использовать их в полной мере для получения максимальной прибыли. Я хочу достигнуть оптимального торгового результата, выбирая соответствующие шаблоны торговли из стандартного набора и подстраивая их к текущей ситуации. Регулирование обычно происходит в момент открытия новой позиции и выбора масштаба времени в течение одного торгового дня. В течение практического изучения на реальном рынке, мы будем иметь возможность видеть, как это работает.

|